Вопросы и ответы

В России Вы можете продолжать пользоваться картами Visa и Mastercard как обычно: расплачиваться за покупки, снимать наличные и совершать переводы внутри страны.

С 10 марта 2022 года платежные системы Visa и Masterсard временно прекратили операции по картам российских банков за границей. Зарубежные переводы, снятие наличных, оплата в иностранных интернет-магазинах и через терминалы пока недоступны.

Для поездок за границу рекомендуем брать с собой наличные или карту «Мир» — ее принимают в 10 странах, помимо России.

Операции по картам национальной платежной системы «Мир» доступны в полном объеме. Вы можете расплачиваться ей в России и еще 10 странах: Турции, Вьетнаме, Армении, Узбекистане, Беларуси, Казахстане, Кыргызстане, Таджикистане, Южной Осетии и Абхазии.

Карты Visa и Mastercard Банка Русский Стандарт, срок действия которых заканчивается в марте 2022 года или позже, теперь бессрочны.

Перевыпускать их не нужно – продление действует автоматически. Для оплаты покупок в интернете используйте реквизиты со сроком действия, который указан на карте.

Мобильный банк и интернет-банк Русский Стандарт Онлайн работают в обычном режиме.

Пользователи устройств на базе Android могут также загружать последние обновления мобильного приложения в HUAWEI AppGallery. Покупать гаджет от Huawei при этом необязательно — сервис работает на любых смартфонах с той же ОС.

Логин и пароль формируется клиентом самостоятельно при регистрации в Интернет-банке или Мобильном банке.

Комиссия при оплате получателей платежей через мобильный банк Русский Стандарт Онлайн не взимается.

Восстановить логин и пароль для входа в мобильный банк можно на главной странице приложения в разделе «Получить или восстановить доступ» и далее выбрав удобный для способ восстановления доступа. Также по телефону круглосуточного справочно-информационного центра:

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

Подготовьте паспорт и документы по продукту и коды доступа к Call-центру.

Персональный код — это многоразовый четырехзначный код, который подтверждает платежи, переводы и другие операции, совершаемые в мобильном банке. Персональный код направляется в СМС с логином и паролем для входа в мобильный банк.

Это бесплатная программа вознаграждения клиентов, которая позволяет накапливать Cashback бонусы за оплату покупок по карте банка в торговых точках и интернет-магазинах.

1 Cashback бонус= 1 рубль.

Как можно потратить накопленные Cashback бонусы:

- перевести на банковский счет, открытый в банке

- оплатить услуги ЖКХ, мобильной связи и др.

Выпустить карту с RS Cashback Банка Русский Стандарт. Список карт, участвующих в программе, можно посмотреть здесь.

Зарегистрироваться в Программе лояльности можно через Мобильный банк или Интернет-банк Русский Стандарт Онлайн.

Совершайте покупки в торговых точках и интернет-магазинах и получайте:

- до 70% у наших партнеров;

- до 10% в рамках специальных акций по кредитным картам;

- 1%-1,5%* на остальные покупки.

* По карте МИР Supreme 1,5% Cashback бонусов начисляется за покупки в базовых категориях, кроме категорий повышенного Cashback от ПС МИР (7%).

1 Cashback бонус = 1 рубль

Максимальная сумма Cashback бонусов, которую клиент может получить в рамках Программы лояльности RS Cashback — 5 000 бонусов за бонусный период (и 8 000 бонусов для держателей карт Black и «Мир Supreme»).

При этом в рамках дополнительных акций устанавливается свой максимум. Уточняйте информацию в разделе «Акции» на сайте, в мобильном банке или интернет-банке Русский Стандарт Онлайн.

Для участия в акции по начислению до 12% cashback в «Опции на выбор» необходимо зарегистрироваться в акции (каждый месяц) в интернет-банке Русский Стандарт Онлайн, мобильном банке Русский Стандарт Онлайн, либо по телефонам круглосуточной службы поддержки клиентов банка:

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

Cashback бонусы зачисляются на единый бонусный счет 5-ого числа в месяце, следующего за месяцем, в котором была совершена/списана такая учетная расходная операция, если иной срок зачисления не указан в условиях проведения определенной акции.

Cashback бонусы становятся доступными к расходованию не позднее следующего дня после их зачисления.

Бонусный период — это период, в течение которого банком учитываются Cashback бонусы, подлежащие зачислению на бонусный счет конкретного участника в рамках Программы лояльности.

Бонусный период равен одному месяцу. Датой начала бонусного периода является дата начала календарного месяца.

Потратить накопленные Cashback бонусы можно следующими способами:

1. Оплатить услуги связи, ЖКХ и тд. в мобильном или интернет банке;

2. Перевести бонусы на счет карты Банка Русский Стандарт через мобильный или интернет банк.

Участие в программе – бесплатное.

Для того, чтобы стать участником Программы лояльности RS Сashback, необходимо подключиться в мобильном банке Русский Стандарт Онлайн или интернет-банке.

Cashback бонусы сгорают через 36 месяцев после их зачисления на бонусный счет или в случае отсутствия операций в течение 6 месяцев.

Cashback бонусы накапливаются и хранятся на бонусном счете.

Ко всем картам клиента, участвующим в программе, открывается один бонусный счет.

Баланс бонусного счета можно узнать в мобильном или интернет-банке Русский Стандарт Онлайн, личном кабинете, а также обратившись в чат банка.

С 01 августа 2024 года Обменивать Cashback бонусы в рубли можно при любом балансе бонусного счета.

Минимальной суммы нет. Оплачивать услуги Cashback бонусами можно при любом балансе бонусного счета.

Cashback бонусы не начисляются:

- за перевод, снятие денежных средств, пополнении карты;

- за операции по оплате ставок и пари (в том числе на бегах и иных соревнованиях), лотерейных билетов, прав на участие в розыгрышах, призов либо иных поощрений;

- за операции оплаты в категориях: «Страхование», «Оптовая торговля», «Телекоммуникационный и ЖКХ услуги»;

- за операции оплаты налогов, сборов и др. подобных платежей;

- за операции оплаты ценных бумаг;

- за операции, полностью или частично переведенные в рассрочку;

- за операции при оплате через QR-код через систему быстрых платежей.

Полный список в Условиях Программы лояльности на сайте.

Начисляются во всех странах, за исключением стран Европейской экономической зоны. Для дебетовых карт UnionPay зачисление бонусов предусмотрено только за покупки в России.

Нет, Cashback бонусы не начисляются за снятие наличных.

Подать заявку на получение кредита можно на сайте и в любом офисе банка. Действующие клиенты могут подать заявку в Мобильном банке или Интернет-банке Русский Стандарт Онлайн.

Да, конечно. Для выдачи кредита наличными Банк Русский Стандарт не требует обязательного предоставления документов с места работы (справки 2 НДФЛ и копии трудовой книжки).

Да. Возраст заемщика должен быть от 21 года до 70 лет на дату окончания срока кредита / срока, на который установлен лимит кредитования.

Да, Банк Русский Стандарт учитывает суммарный доход заемщика (официальную и неофициальную часть дохода) и не требует документов, подтверждающих его.

Для оформления необходимо только 2 документа:

- паспорт гражданина РФ;

- один из дополнительных документов.

Полная стоимость кредита — это общая стоимость заемных средств по кредитному договору (включающая все платы и комиссии). О ее размере обязательно сообщают при оформлении кредита.

Единый порядок расчета полной стоимости кредита установлен Центральным Банком России для всех банков. Подробно с расчетом полной стоимости кредита можно ознакомиться в указаниях Центрального Банка России от 13.05.2008 г. № 2008-У «О порядке расчёта и доведения до заёмщика — физического лица полной стоимости кредита».

Решение по кредиту принимается от 1 до 3 дней. Положительное решение действует до 30 дней.

Погасить кредит можно любым удобным способом погашения.

Кредит наличными погашается равными ежемесячными платежами. Сумма и срок платежа указываются в графике платежей, который выдается при оформлении.

Сумму и срок очередного платежа, а также номер банковского счета можно узнать:

- по телефону справочной службы банка 8 800 200-3-113 (звонок по России бесплатный);

- в любом офисе банка;

- в «Интернет-банке» и «Мобильном банке».

В дату очередного платежа сумма платежа списывается со счета клиента, поэтому до этой даты включительно клиенту необходимо разместить на своем счете оговоренную сумму. Дата и сумма платежа указаны в графике платежей.

Да, можете. Офисы Банка Русский Стандарт работают в единой информационной сети, поэтому платеж по кредиту можно внести в любом городе, где есть офис банка. С помощью «Интернет-банка» или «Мобильного банка» оплата кредита доступна в любой точке мира — везде, где есть интернет.

Да, любой человек может внести платеж по кредиту:

- в офисе Банка Русский Стандарт, обратившись со своим гражданским паспортом, сведениями о заемщике и номером его кредитного договора;

- через платежный терминал, указав только номер кредитного договора.

Не позднее даты очередного платежа, указанной в графике платежей. Платеж по кредиту наличными можно внести ежедневно в офисе (согласно графику работы), через терминал в зоне круглосуточного обслуживания, через точки партнеров и внешним переводом из других банков.

Обратите внимание, что зачисление денежных средств на счет осуществляется не позднее следующего рабочего дня с даты их внесения. Если денежные средства были внесены до 19:00 по московскому времени, то они поступят на счет в этот же день, внесенные после 19:00 средства зачислятся в течение следующего дня. Рекомендуем вносить оплату заблаговременно.

Чтобы полностью погасить кредит, необходимо обратиться в офис банка, написать заявление на досрочное погашение и внести необходимую сумму на счет.

При частичном досрочном погашении клиент вносит сумму, которая превышает ежемесячный платеж, но не покрывает долг полностью. Чтобы она пошла на погашение кредита, необходимо оформить заявление в офисе банка, в мобильном банке Русский Стандарт Онлайн или интернет-банке Русский Стандарт Онлайн. В дату очередного платежа она спишется, задолженность при этом уменьшится и проценты будут пересчитаны.

Конечно. Вы можете внести любую сумму — 2 платежа и даже больше. Платежи будут списываться строго по графику. Если у вас несколько кредитов, проверьте, чтобы внесенной вами суммы хватило на платежи по всем кредитам.

По умолчанию банк спишет только сумму очередного ежемесячного платежа.

Если вы хотите, чтобы банк направил сумму, внесенную сверх ежемесячного платежа, на частичное досрочное погашение долга по кредиту, вам необходимо:

- не менее чем за 30 дней до даты очередного ежемесячного платежа обратится в офис банка и написать заявление о частичном досрочном погашении;

- своевременно внести ежемесячный платеж и сумму для частичного досрочного погашения.

Просроченная задолженность формирует отрицательную кредитную историю, что может повлечь за собой отказ в предоставлении очередного кредита. Если просрочка есть, постарайтесь погасить ее как можно скорее и старайтесь не допускать просрочку платежа в будущем.

В Банке Русский Стандарт существует услуга по информированию клиентов о кредитной истории. Обратитесь к сотруднику банка за отчетом и консультацией по вашей кредитной истории. Также узнать свою кредитную историю легко в «Интернет-банке».

Факторами, положительно влияющими на кредитную историю, являются: небольшое количество одновременно выплачиваемых кредитов, отсутствие просрочек по нынешним и прошлым кредитам, досрочное погашение предыдущих кредитов. Просроченная задолженность формирует отрицательную кредитную историю, что может повлечь за собой отказ в предоставлении очередного кредита. Любой факт просрочки фиксируется в бюро кредитных историй. Если просрочка есть, постарайтесь погасить ее как можно скорее и старайтесь не допускать просрочку платежа в будущем. Если вдруг возникли сложности с ежемесячным погашением платежа, то необходимо незамедлительно обратиться в банк и описать проблему. В Банке Русский Стандарт для заемщиков, которые испытывают трудности с погашением платежей по кредиту, существуют различные программы реструктуризации задолженности.

Если кредитная история была испорчена по вине самого заёмщика, то скорректировать ее невозможно, однако, ее можно исправить. Необходимо в будущем вовремя вносить все платежи по кредитам. Со временем положительные данные в кредитной истории позволят не принимать во внимание негативные.

Если кредитная история была испорчена по вине банка, необходимо обратиться в этот банк с заявлением на корректировку кредитной истории, желательно приложить к нему документы, подтверждающие своевременную оплату кредита.

Причиной отказов может быть плохая кредитная история. В ней фиксируются все, влияющие на принятие решения факторы, и хранятся в течение 10 лет со дня последнего изменения информации. В Банке Русский Стандарт существует услуга по информированию клиентов о кредитной истории. Обратитесь к сотруднику банка за отчетом и консультацией по улучшению своей кредитной истории.

Нет. Скорее всего, это мошенники. Без согласия банка переоформлять долг незаконно, он останется вашим. Кредитный договор действует до момента полного погашения задолженности путем внесения платежей на банковский счет клиента.

Если вы выплатите 30% своего долга какой-то организации и будете ждать, что ваш долг обнулится — этого не произойдет. Ваш долг точно не уменьшится и даже наоборот — увеличится из-за штрафов и пеней за неуплату. Будьте бдительны, остерегайтесь сомнительных предложений.

Важно помнить, что жизненные обстоятельства не отменяют обязательств взятых по кредиту. Погашая кредит вовремя, вы сохраняете свою репутацию и личное время, а также предотвращаете появление лишних расходов.

Если у вас возникли проблемы с выплатой кредита, обязательно сообщите об этом в банк по телефону:

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

или через форму обратной связи.

Сотрудники банка обсудят с вами все возможные варианты дальнейшего погашения кредитной задолженности.

Удобно погашать кредит в день зарплаты?

Воспользуйтесь услугой «Меняю дату платежа» и поменяйте дату платежа на любую удобную именно Вам.

Уточнить подробности по услуге возможно по телефону справочно-информационного центра банка:

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

Изменить дату платежа Вы сможете в любом офисе банка при предъявлении паспорта РФ.

Получить наличные в рублях с валютных вкладов и счетов, открытых до 09.09.2022 года, можно по курсу ЦБ РФ на день выдачи. Если вклад или счет был открыт после 09.09.2022 года, выдача наличных производится по курсу банка.

Проценты по вкладу или счету, начисленные до 09.09.2022 года, выдаются наличными в рублях по курсу ЦБ РФ на день выдачи. Если проценты были начислены после 09.09.2022 года, они будут выданы в рублях по курсу банка.

Все денежные средства, поступившие на счет Клиента до 09.09.2022 выдаются в рублях по курсу ЦБ, в т.ч. выплаченные проценты по вкладам.

Впервые уплатить налог за 2023 год вкладчикам придётся только в 2024 году (до 1 декабря 2024 года) на основании налоговых уведомлений, направленных налоговыми органами. Данная мера не коснётся процентов, полученных по вкладам в 2021-2022 гг. Подробнее: «Налог 13% на вклады».

Выберите наиболее удобный способ внесения денежных средств на счет вклада:

- через кассу в любом из указанных в списке отделений Банка Русский Стандарт;

- через банкомат банка (в случае, если вклад открыт в валюте РФ):

- до 15 000 рублей — по номеру договора или штрих-коду, нанесенному на экземпляр депозитного договора вкладчика;

- свыше 15 000 рублей — при использовании депозитной карты с последующим введением номера договора или сканированием штрих-кода, нанесенного на экземпляр депозитного договора вкладчика;

- безналичным переводом с использованием интернет-банка или мобильного банка.

Капитализация процентов означает порядок выплаты процентов, при котором начисленные проценты в установленный условиями договора банковского вклада срок выплачиваются на счет вклада, тем самым увеличивая сумму вклада.

Капитализация процентов может быть ежемесячной и ежеквартальной, доступна по вкладу «Русский Стандарт — Ежемесячный доход».

Да, это возможно.

Для открытия вклада необходимо предоставить следующие документы:

- документ, удостоверяющий личность иностранного гражданина, а также

- нотариально заверенный перевод данного документа на русский язык;

- свидетельство о постановке на учет в налоговом органе (при наличии);

- миграционную карту и/или документ, подтверждающий, в соответствии с законодательством Российской Федерации, право иностранного гражданина на пребывание (проживание) в Российской Федерации (вид на жительство, разрешение на временное проживание, виза, иной документ).

Банк вправе запросить дополнительные к вышеперечисленным документы в целях идентификации клиента.

Все документы должны быть действительны на дату их предъявления. Непредставление документов или предоставление документов с истекшим сроком действия является основанием для отказа в заключении договора банковского вклада.

Для получения справки о заключении договора банковского вклада вам следует обратиться в любое из указанных в списке отделений Банка Русский Стандарт, вне зависимости от того, каким способом или в каком отделении Банка был оформлен договор банковского вклада, предъявить паспорт и оформить письменное заявление. Справка выдается в день обращения в Банк, но не ранее 5 рабочих дней со дня зачисления денежных средств на счет вклада. За предоставление справок комиссионное вознаграждение Банком не взимается.

Вы можете обратиться в любое из указанных в списке отделений Банка Русский Стандарт для совершения операции по счету, вне зависимости от того, каким способом или в каком Отделении Банка оформлен договор банковского вклада.

Вы можете получить информацию о сумме начисленных по вкладу процентов со следующего рабочего дня после дня выплаты процентов, который определяется в соответствии с условиями договора банковского вклада.

Указанная информация доступна к получению при обращении:

- в любое из указанных в списке отделений Банка Русский Стандарт, вне зависимости от того, каким способом или в каком Отделении Банка оформлен договор банковского вклада;

- в Справочно-информационный центр Банка по телефону:

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

В случае, если условиями договора банковского вклада предусмотрена выплата процентов на Счет Карты, информация о сумме выплаченных процентов отображается в Счете-выписке, формируемой по окончании Расчетного периода. Счета-выписки предоставляются клиенту в соответствии с условиями Договора о Карте, а также доступны для просмотра в системе Интернет-Банк клиентам, договором с которыми предусмотрено использование Интернет-банка.

Количество вкладов, которые могут быть открыты на имя одного физического лица, не ограничено.

Да, клиент может оформить в Банке завещательное распоряжение правами на денежные средства, находящиеся на его банковском счете или внесенные во вклад в пользу одного или нескольких лиц, как входящих, так и не входящих в круг наследников по закону.

Завещательные распоряжения могут быть составлены в пользу физических лиц, юридических лиц, Российской Федерации, субъектов Российской Федерации, муниципальных образований, иностранных государств и международных организаций.

Клиент может заменить или отменить завещательное распоряжение, представленное им в Банк. Представление завещательного распоряжения не ограничивает право клиента распоряжаться денежными средствами на его счете при жизни.

Завещательное распоряжение оформляется при личном присутствии Клиента в любом из отделений банка, вне зависимости от места открытия счета или вклада, при этом, в случае, если счет вклада открыт в филиале Банка, то завещательное распоряжение совершается в соответствующем филиале Банка.

За оформление завещательного распоряжения Банк не взимает с клиента вознаграждение.

Да, в отношении большей части вкладов, прием которых осуществляет в настоящее время Банк, предусмотрена автоматическая пролонгация на срок, указанный в договоре банковского вклада. Более точную информацию о том, предусмотрена ли автоматическая пролонгация для того или иного вклада, вы можете узнать в отделении Банка либо на нашем сайте.

Для того чтобы отменить автопролонгацию по вкладу, необходимо лично обратиться в отделение Банка и заполнить заявление соответствующей формы. При себе нужно иметь документ, удостоверяющий личность.

По условиям большей части предлагаемых в настоящее время Банком вкладов в случае досрочного востребования всей суммы вклада Банк начисляет проценты по ставке до востребования, равной 0,01% годовых по рублевым и валютным вкладам

В настоящее время Банк предлагает следующие пополняемые депозиты: «Русский Стандарт — Пополняемый доход» и «Русский Стандарт — Универсальный».

По данным вкладам предусмотрена возможность внесения дополнительных взносов , а также иные, удобные для клиента, опции. Например, по вкладу «Русский Стандарт — Ежемесячный доход» возможно ежемесячно (ежеквартально) получать доход в виде начисленных процентов или выбрать ежемесячное (ежеквартальное) причисление суммы процентов ко вкладу (капитализацию).

В настоящее время возможность частичного изъятия суммы депозита предусмотрена только по вкладу «Русский Стандарт — Универсальный».

При этом процентная ставка по вкладу не изменится в том случае, если после востребования части суммы вклада остаток денежных средств на депозитном счете будет не менее размера неснижаемого остатка, установленного в договоре вклада.

В соответствии со ст. 837 Гражданского кодекса Российской Федерации Банк обязан по первому требованию вкладчика выдать ему по договору вклада любого вида до окончания срока вклада часть суммы вклада. Условия предлагаемых в настоящее время Банком вкладов (за исключением вклада «Русский Стандарт — Универсальный») предусматривают приравнивание частичного изъятия суммы вклада к досрочному востребованию всей суммы вклада. В таком случае Банк осуществляет возврат всей суммы вклада и выплачивает проценты, рассчитанные по ставке до востребования для соответствующего вклада, исходя из фактического количества календарных дней привлечения денежных средств во вклад.

Чтобы оформить потребительский кредит, необходимо прийти в магазин — партнер Банка Русский Стандарт. Выбрав товар или услугу, которые можно приобрести в кредит, необходимо обратиться к сотруднику, оформляющему документы для предоставления кредита.

Сотрудник предложит заполнить анкету и оформить остальные документы. Анкета будет рассмотрена банком сразу же.

Банк производит комплексную оценку заемщика, анализируя финансовую и нефинансовую информацию, предоставленную клиентом в анкете. Результатом этой оценки может стать отказ в предоставлении кредита, однако такой отказ по одному виду кредита не означает, что клиент не может обратиться в Банк Русский Стандарт повторно. Банк не обязан сообщать клиентам причину отказа.

Дату и сумму ежемесячного платежа по потребительскому кредиту можно узнать несколькими способами:

-

в графике платежей, предоставленном при оформлении кредита;

-

с помощью системы «Интернет-банк»;

-

воспользовавшись сервисом «Мобильный банк»;

-

в приложении «Кредиты»;

-

по телефону справочно-информационного центра банка:

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

Да, копию графика платежей можно получить одним из удобных способов:

- по электронной почте, воспользовавшись услугой «ИНФО-M@IL» (подключить эту услугу можно в справочно-информационном центре по телефону

8 800 200-6-200); - через «Интернет-банк» (услуга подключается бесплатно в отделении банка при наличии паспорта).

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

Чтобы погасить кредит досрочно, необходимо внести сумму достаточную для досрочного погашения задолженности. Такая сумма указана в графике платежей на ближайшую дату очередного платежа. Если клиент своевременно вносил необходимые суммы в соответствии с графиком, то данная сумма будет достаточной для досрочного погашения.

Если же у клиента есть пропуски платежей и не все суммы по кредитному договору были внесены, то к сумме, необходимой для досрочного погашения задолженности, прибавляются неоплаченные штрафные суммы.

Если на счете есть остаток, либо ранее были пропущены платежи, то размер суммы, достаточной для досрочного погашения кредита, рекомендуется уточнять в справочно-информационном центре по телефону (необходимо назвать коды доступа):

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

или в отделении банка (необходимо предъявить паспорт).

Денежные средства в счет погашения задолженности списываются строго в ближайшую дату очередного платежа по графику. После наступления этой даты рекомендуется уточнить в справочно-информационном центре статус договора.

Сумму, которая была уплачена в качестве первоначального взноса, можно получить через кассу торговой организации, в которую возвращается товар.

Сумма кредита будет перечислена магазином на банковский счет. После этого необходимо самостоятельно обратиться в справочно-информационный центр Банка Русский Стандарт по телефону:

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

или в любое отделение банка, чтобы решить вопрос о порядке дальнейшего погашения кредитной задолженности.

Если заключен договор страхования, необходимо также обсудить сроки и процедуру возврата страховой премии с представителями страховой компании.

Дата платежа определена в графике платежей и изменению не подлежит. Вносить очередной платеж можно в любой день, важно сделать это до даты очередного платежа.

Если у клиента, заключившего с банком кредитный договор, изменились анкетные данные, он должен в течение 5 календарных дней с момента соответствующих изменений письменно проинформировать о них банк, обратившись в одно из отделений.

Клиенту необходимо сообщать об изменении следующих данных: имени, фамилии, адреса проживания, паспортных данных, номера домашнего телефона, места работы (источника получения дохода), служебного адреса и телефона, а также о любых обстоятельствах, которые могут повлиять на способность клиента погасить задолженность по договору.

Важно помнить, что жизненные обстоятельства не отменяют обязательств взятых по кредиту. Погашая кредит вовремя, вы сохраняете свою репутацию и личное время, а также предотвращаете появление лишних расходов.

Если у вас возникли проблемы с выплатой кредита, обязательно сообщите об этом в банк по телефону:

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

или через форму обратной связи.

Сотрудники банка обсудят с вами все возможные варианты дальнейшего погашения кредитной задолженности.

Удобно погашать кредит в день зарплаты?

Воспользуйтесь услугой «Меняю дату платежа» и поменяйте дату платежа на любую удобную именно Вам.

Уточнить подробности по услуге возможно по телефону справочно-информационного центра банка:

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

Изменить дату платежа Вы сможете в любом офисе банка при предъявлении паспорта РФ.

Срок действия карты — это период в который она может быть использована для оплаты, переводов, внесения и снятия наличных. Он указан на лицевой стороне карты в формате месяц/год, карта действительна до последнего дня месяца, включительно.

Например, срок действия карты 09/21 – карту (ее реквизиты) можно использовать до 30.09.21 включительно.

Важно, срок действия карты может быть продлен бессрочно – в таком случае карта продолжает действовать при оплате в магазинах и терминалах после истечения срока, указанного на пластике. При этом, для оплаты в интернет магазинах необходимо вводить реквизиты, указанные на карте. Актуальную информацию о сроке действия карты можно узнать в чате Банка или в справочно –информационном центре Банка.

Картой больше нельзя воспользоваться ни для оплаты покупок и услуг, ни для снятия наличных в банкомате. Если на карте остались деньги, можно обратиться в Банк для снятия или перевода остатка, а также подать заявление о перевыпуске карты. Перевыпускать карту лучше заранее, чтобы сохранить возможность оплаты, и продолжить пользоваться всеми возможностями и преимуществами.

Важно, срок действия карты может быть продлен бессрочно – в таком случае карта продолжает действовать при оплате в магазинах и терминалах после истечения срока, указанного на пластике. При этом, для оплаты в интернет магазинах необходимо вводить реквизиты, указанные на карте. Актуальную информацию о сроке действия карты можно узнать в чате Банка или в справочно –информационном центре Банка.

Для перевыпуска карты выберите наиболее удобный для вас способ:

На сайте банка

Оставьте заявку на обратный звонок сотрудника банка для перевыпуска карты. В заявке укажите тот же номер телефона, что и в анкете на получение карты.

По телефону

- 8 800 200-6-200 (для карт Visa International и MasterCard Worldwide),

- 8 800 200-94-49 (для карт American Express),

- 8 800 200-6-205 (для карт Diners Club International)

Звонить необходимо с одного из номеров, указанных вами в анкете на получение карты. Звонки по России с любых телефонов бесплатные.

При телефонном разговоре с сотрудником банка необходимо назвать:

- коды доступа (цифровой или буквенный);

- номер карты, которую необходимо перевыпустить, или номер вашего договора по карте;

- способ получения новой карты: в офисе Банка Русский Стандарт или по адресу фактического проживания.

В «Интернет-банке»

Заявка оформляется в личном кабинете.

Зайдите в действия с картой и нажмите «Перевыпуск карты». Выберете причину перевыпуска и офис для получения.

В «Мобильном Банке»

Заявка оформляется в личном кабинете.

Зайдите в операции по карте и нажмите «Перевыпустить карту». Выберете причину перевыпуска и офис для получения.

В любом офисе Банка Русский Стандарт

При себе необходимо иметь паспорт гражданина РФ и карту. Если карта была утеряна или украдена, нужен только паспорт гражданина РФ.

Для перевыпуска украденной или утерянной карты необходимо предварительно написать заявление на блокировку карты в офисе банка. При перевыпуске карты в «Интернет-банке» и «Мобильном Банке» карта будет заблокирована автоматически, без заявления на блокировку карты.

- Основная карта перевыпускается на новый срок. Например, срок действия карты 5 лет, если перевыпустить ее 20 мая 2020 года, то новая карта будет действовать до конца апреля 2025 года.

-

Дополнительная карта перевыпускается со сроком действия старой дополнительной карты.

Например, срок действия дополнительной карты 5 лет, она действует до конца мая 2023 года (05/23), если перевыпустить ее 20 мая 2020 года, новая карта будет действовать до конца мая 2023 года.

Активируйте карту одним из удобных способов:

- в офисе, предъявив паспорт;

- при получении у курьера (карта будет активирована после проверки банком документов полученных от курьера);

- в голосовом меню, позвонив в колл-центр банка с номера, указанного в анкете, и введя код доступа.

ПИН-код формируется при активации карты.

При необходимости — измените его:

- на странице формирования пин-кода (доступно 1 раз в 30 дней);

- в интернет-банке, выбрав в разделе карты пункт меню «Формирование пин-кода»;

- в банкомате банка;

- в голосовом меню, позвонив в колл-центр банка с номера, указанного в анкете, и введя код доступа.

Обладателем карты международной системы может стать гражданин Российской Федерации, имеющий стабильный доход и постоянную регистрацию в регионе присутствия банка и находящийся в возрасте от 21 до 75 (возрастные ограничения могут меняться в зависимости от типа карты и способа оформления).

Зачисление денежных средств на счет осуществляется не позднее следующего рабочего дня с даты их внесения. Если денежные средства были внесены до 19:00 по московскому времени, то они поступят на счет в этот же день, внесенные после 19:00 средства зачислятся в течение следующего дня. Рекомендуем вносить оплату заблаговременно.

По усмотрению банка вы можете получить карту одним из следующих способов:

- в офисе банка;

- почтой по адресу для направления корреспонденции (только на территории России);

- иным способом, согласованным с банком.

При получении карты в офисе банка необходимо предъявить паспорт РФ.

Да, вы можете оплачивать задолженность по номеру договора любым удобным для вас способом.

Чтобы вы могли комфортно пользоваться всеми возможностями вашей карты и современными банковскими сервисами (оплата покупок с использованием карты, снятие наличных в банкоматах, «Интернет-банк» и «Мобильный банк»), вам необходимо перевыпустить карту.

Если карта перевыпускается по причине окончания срока действия (не раньше чем за 120 дней и не позже чем за 3 недели до окончания срока действия карты), то перевыпуск не повлияет на процедуру погашения задолженности по кредиту. До получения и активации новой перевыпущенной карты вы сможете пользоваться «старой» картой.

Если вы перевыпускаете карту по иным причинам или после окончания срока действия карты, то погашать задолженность можно с использованием номера договора или счета удобным для вас способом:

- в офисе банка;

- через «Интернет-банк»;

- через «Почту России»;

- через терминалы «Элекснет»

- в салоне связи «Евросеть»;

- через приемные банкоматы банка.

Все способы погашения задолженности можно посмотреть на странице:

Оперативно получать корреспонденцию от банка позволит подключение бесплатных сервисов «ИНФО M@IL» и «Интернет-банк».

Услуга направления счета-выписки на бумажном носителе по почте — платная. Ее можно подключить дополнительно в любом офисе Банка Русский Стандарт.

Также клиенты могут получить информацию о размере задолженности и совершенных по карте операциях в справочно-информационном центре, а при личном обращении в банк — получить копию счета-выписки.

Согласно ст. 857 Гражданского кодекса РФ и ст. 26 Федерального закона РФ от 02.12.1990 №

Таким образом, предоставление информации о счете возможно только владельцу счета или его представителю на основании надлежащим образом оформленной доверенности.

Льготный период — период времени, определенный условиями и тарифами, в течение которого проценты по кредиту, предоставленному Банком Русский Стандарт для совершения определенных тарифами операций, не взимаются. Проценты не взимаются при условии оплаты суммы задолженности в полном объеме не позднее даты окончания льготного периода.

Продолжительность льготного периода отсчитывается от даты, следующей за датой отражения операции, на которую согласно тарифному плану карты распространяется льготный период, на счете до даты окончания льготного периода. Дата окончания льготного периода — 25 дней от даты окончания расчетного периода, в котором была совершена операция, — указывается в счете-выписке. Максимальная продолжительность льготного периода может составлять 100 дней.

Льготный период кредитования действует на расходные операции, определенные в тарифах по карте.

Если у клиента, заключившего с банком договор о карте, изменились анкетные данные, он должен в течение 5 календарных дней с момента соответствующих изменений письменно проинформировать о них банк, обратившись в одно из отделений с заявлением.

Клиенту необходимо сообщать об изменении следующих данных: имени, отчества, фамилии, адреса проживания, паспортных данных, номера домашнего телефона, места работы (источника получения дохода), служебного адреса и телефона, а также о любых обстоятельствах, которые могут повлиять на способность клиента погасить задолженность по договору.

Об изменении контактного номера телефона, а также о любых обстоятельствах, которые могут повлиять на способность вернуть кредит, можно сообщить специалисту банка по телефону справочно-информационного центра.

В соответствии со ст. 26 Федерального закона №

Банк гарантирует защиту конфиденциальной информации о клиенте и может предоставить информацию третьим лицам только на основаниях и в порядке, предусмотренных действующим законодательством РФ.

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

В случае утери (кражи, изъятия) карты или при возникновении риска несанкционированного использования карты или ПИН-кода необходимо:

- Незамедлительно уведомить об этом банк, обратившись по телефону справочно-информационного центра:

8 800 200-6-200 — для держателей карт MasterCard, Visa и Union Pay;

8 800 200-94-49 — для держателей карт American Express;

8 800 200-6-205 — для держателей карт Diners Club International. - Подтвердить устное сообщение об утере (краже, изъятии) карты, подав письменное заявление в отделение банка с изложением обстоятельств случившегося в срок не позднее 3 рабочих дней после устного обращения. После чего нужно оформить заявку на перевыпуск карты любым удобным вам способом.

Также карту оперативно можно заблокировать в Интернет-банке достаточно перейти по ссылке «Блокирование карты», расположенной в меню под изображением карты на ее странице в Интернет-банке.

Напоминаем, что клиент несет финансовую ответственность за все операции, совершенные с использованием карты третьими лицами, до дня, следующего за днем получения банком письменного заявления клиента об утере (краже, изъятии) карты или заявления о перевыпуске карты, оформленного в Интернет-банке, включительно.

Коды доступа к справочно-информационному центру Банка Русский Стандарт — это состоящие из цифр или букв коды, которые позволяют идентифицировать клиента при его обращении в справочно-информационный центр.

Эти коды указываются в анкете при оформлении документов, необходимых для заключения Договора потребительского кредита и Договора о Карте. Чтобы восстановить коды доступа, необходимо лично обратиться в отделение банка, имея при себе паспорт. Для их изменения можно позвонить по телефону справочно-информационного центра банка 8 800 200-6-200, либо воспользоваться Мобильным банком Русский Стандарт Онлайн или Интернет-банком.

Доступным кредитным лимитом называется сумма, которую наш банк готов предоставить каждому клиенту для совершения покупок или оплаты услуг при помощи карты. Также можно единовременно получить предоставленную сумму наличными. Разумеется, для каждого она своя. Если человек регулярно делает покупки, используя карту, и вовремя погашает задолженность, величина его кредитного лимита может быть увеличена. Для изменения суммы нужно позвонить в справочно-информационный центр Банка Русский Стандарт либо прийти в любое отделение банка.

Коммунальные услуги, доступ в интернет, мобильная и стационарная связь — все это можно оплачивать в ближайшем банкомате Банка Русский Стандарт, используя функцию «Прием платежей». Больше не нужно зависеть от режима работы отделения и оформлять множество квитанций. Достаточно иметь при себе одну банковскую карту.

Скорость

Банкоматы Банка Русский Стандарт работают по всей России — нужно только выбрать тот, который находится рядом. Большинство платежей перечисляются сразу, за коммунальные услуги — в течение 3 рабочих дней. Как правило, банкоматы работают без перерывов и выходных. Для подтверждения проведенной операции клиенту выдается чек, содержащий все детали платежа.

Выгода

В случае проведения платежа через банкомат Банка Русский Стандарт не взимаются никакие комиссии. На счет получателя поступает именно та сумма, которая была переведена.

Универсальность

При оплате услуг можно использовать карту платежной системы Visa или MasterCard — при этом неважно, каким банком она выпущена. Также принимаются карты American Express Банка Русский Стандарт.

Удобство

Оплачивая услуги, нужно знать только реквизиты организации-получателя и данные платежного документа.

Организации, принимающие оплату с помощью банкоматов Банка Русский Стандарт

Мобильная связь:

- MegaCom

- Sim Travel

- SIM4Fly

- Алло, Инкогнито

- АлтайСвязь

- Байкалвестком

- Билайн

- Билайн Армения

- Билайн Грузия

- Билайн Казахстан

- Билайн Кыргыстан

- Билайн Таджикистан

- Билайн Украина

- Билайн Узбекистан

- Вавилон мобайл

- ГудЛайн

- Енисейтелеком

- Корбина телеком

- Кубтелеком

- Матрикс мобайл

- Мегафон

- Мегафон Таджикистан

- Мобильные телесистемы

- МТС Армения

- МТС Беларусь

- Мотив

- НСС Мордовия

- НСС Нижний Новгород

- НСС Пенза

- НСС Саратов

- НСС Татарстан

- НСС Чувашия

- Нур телеком

- Оренбург GSM

- Просто для общения

- СкайЛинк Владимир

- Скайлинк Москва

- СкайЛинк Омск

- Скайлинк Северо-Запад

- Скайлинк Ульяновск

- Смартс GSM

- Смартс Астрахань GSM

- Смартс Волгоград GSM

- Смартс Иваново GSM

- Смартс Пенза GSM

- Смартс Ярославль GSM

- Сотел

- Тамбов GSM

- Теле2

- Ютел

Городской телефон:

- Алло

- Антхил

- Aкадо

- АрменТел

- ВолгаТелеком Самара

- ВолгаТелеком Мордовия

- Горсвязь

- ГТС

- Дальсвязь

- Коммуникационная компания «Марк»

- Корбина телеком

- Кубтелеком

- КурскТелеком МГТС

- ПетерСтар

- Псковская ГТС

- СЗТ Калининград

- СЗТ Коми

- СЗТ Ленинградская область

- СЗТ Мурманск

- СЗТ Новгород

- СЗТ Псков

- ЦентрТелеком Москова

- Ютел

Междугородная, международная связь:

- Apollophone

- Hello, Papa

- Utel-Неофон

- Ростелеком Москва (оплата доступна только по картам Банка Русский Стандарт)

- Ростелеком Дальний Восток

- Ростелеком Урал (оплата доступна только по картам Банка Русский Стандарт)

- Ростелеком Поволжье (оплата доступна только по картам Банка Русский Стандарт)

- Ростелеком Северо-Запад

- Ростелеком Сибирь

- Ростелеком Центр

- Ростелеком Юг МТТ

- Арктел

- Башинформсвязь

- Зебра Телеком

- Матрикс Телеком

- Телемост

- Теледисконт

- Сипнет

- Стартелеком

- ТТК

- ЮТК

Телевидение:

- Golden Telecom ТВ Краснодар

- Utel TV

- 2 KOM ТВ

- 7Я.ТВ

- НТВ-Плюс

- Космос-ТВ

- АБВ ТВ

- Aкадо

- Антхил ТВ

- Башинформсвязь

- Билайн ТВ

- ГТС

- Зеленая точка

- Коммуникационная компания «Марк»

- Комстар-Директ

- МТС Домашний интернет и ТВ Москва

- Телесети

- ТВ-Медиа

- Орион Экспресс

- СТВ

- Диван-ТВ

- Диван-ТВ Плюс

- Триколор ТВ

- ОнЛайм

Интернет:

- MultiHost

- Peterstar

- Yota

- Акадо

- Атри-Ком

- Байарт

- Башинформсвязь

- Зебра Телеком

- Комстар-Директ

- Комстар-ОТС

- Корбина Телеком

- Кверти

- Билайн

- Билайн вай-фай

- Интерлинк

- Курск оnline

- КурскТелеком

- МГТС

- МТТ

- МТС Домашний интернет и ТВ Балаково

- МТС Домашний интернет и ТВ Кемерово

- МТС Домашний интернет и ТВ Новокузнецк

- МТС Домашний интернет и ТВ Пермь

- МТС Домашний интернет и ТВ Смоленск

- МТС Домашний интернет и ТВ Тверь

- МТС Домашний интернет и ТВ Иваново

- МТС Домашний интернет и ТВ Ижевск

- МТС Домашний интернет и ТВ Северодвинск

- ВолгаТелеком Самара

- Стартелеком

- Домолинк Москова

- Дом.ру

- БИС-Телеком

- ОнЛайм

- Голден Телеком

- Golden Telekom Краснодар

- РОЛ

- СПАРК

- СТВ Интернет

- ТВ-Медиа

- Нетбайнет

- Новотелеком

- Комстар

- Ютел

- Ру-центр

- ЦТС Сочи

- ЦТС Краснодар

- ЦТС Таганрог

- ЦТС Ростов-на-Дону

- ЮТК

- Я.RU

- Синтезтелеком

- Телесети плюс

- Домолинк (оплата доступа в интернет)

- RusLink

- Анет

- MyBox Самара

- ВестКолл телекоммуникации

- Хостинг-Центр

- АБВ

- Антхил

- ГТС Интернет

- Зеленая точка интернет

- Коммуникационная компания «Марк» интернет

- 2 КОМ

- Комстар сибирский филиал интернет

- ЛинкИнтел

Коммунальные платежи:

- ЖКУ Москва (оплата по единому платежному документу)

- ЖКУ Санкт-Петербург ГУП ВЦКП

- ЖКУ Псков РЦГП

- ЕИРЦ Химки

- ЖКУ Краснодарский край

Электроэнергия:

- Мосэнергосбыт Москва

- Мосэнергосбыт Зеленоград

- Мосэнергосбыт Московская область

- Псковэнергоагент

Полный список получателей платежей можно изучить, скачав прилагаемый файл, или увидеть в меню банкомата.

Для оплаты необходимо знать реквизиты получателя, например номер телефона, номер договора, реквизиты единого платежного документа ЖКУ, показания соответствующих счетчиков.

При вводе данных банкомат автоматически их проверяет. В случае технической ошибки на экран выводится предупреждение и платеж не производится.

Платежи в пользу операторов услуг осуществляются через ООО «НКО „Платежная система „Рапида“», лицензия Банка России № 3371-К от 30.08.2004 г. Банк Русский Стандарт не несет ответственности за качество, полноту и своевременность оказания услуг третьими лицами.

Карта с чипом - это карта со встроенным в нее микропроцессором (чипом). Часть данных хранится на этом микропроцессоре, и скопировать их технически намного сложнее, чем скопировать карту с магнитной полосой.

Преимущества:

- Высокий уровень безопасности:

- Все операции по карте подтверждаются введением ПИН-кода;

- Карту со встроенным чипом сложно подделать.

- Оплата покупок и услуг за рубежом, где могут быть ограничения по приему карт, оснащенных только магнитной полосой.

Проводить операции с использованием карты с чипом и введением ПИН-кода можно, если оборудование его поддерживает.

Если не удалось оплатить покупку с использованием чипа, операцию всегда можно провести с помощью магнитной полосы карты.

Рекомендации к использованию:

По картам с чипом после создания ПИН-кода, а также после каждой смены ПИН-кода рекомендуется совершить первую операцию в банкомате банка. Например, бесплатную операцию: запрос баланса. Это необходимо для завершения формирования ПИН-кода и корректной работы карты.

Мы предлагаем держателям карт Банка Русский Стандарт несколько дополнительных программ. Для удобства наших клиентов все специальные предложения, действующие в данный момент, собраны в этом разделе.

- Membership Rewards® для держателей карт American Express®

- American Express Selects

- Специальные предложения платежной системы Mastercard

- «Мир привилегий Visa»

- «Клуб скидок»

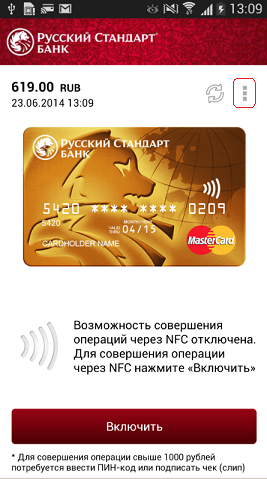

Технология бесконтактных платежей позволяет оплачивать покупки в одно касание.

Преимущества:

Быстро и удобно

Для оплаты покупки достаточно поднести карту к терминалу. Для оплаты покупки до 1000 руб. не требуется подписывать чек и вводить PIN-код

Безопасно

Карту не нужно передавать кассиру, чтобы оплатить покупку. Держатель карты полностью контролирует процесс оплаты. Если сумма покупки превышает 1 000 рублей потребуется ввести ПИН-код или подписать чек.

Оплатить покупку по бесконтактной технологии можно везде, где присутствует логотип:

|

|

|

| для карт платежной системы MasterCard Worldwide | для карт платежной системы American Express |

Как происходит оплата

- После того, как кассир пробил на кассе общую сумму к оплате, на дисплее терминала высвечивается сумма покупки. Проверьте сумму покупки.

- Прикоснитесь картой к символу

на терминале. Карту не нужно передавать продавцу.

на терминале. Карту не нужно передавать продавцу. - Звуковой и световой сигналы подтвердят, что покупка оплачена.

В случае, отсутствия или неисправности терминала MasterCard PayPass, АmEх ExpressPay покупки оплачиваются с использованием магнитной полосы или встроенного чипа.

В настоящее время большинство карт, выпускаемых Банком, имеют возможность бесконтактной оплаты. Также для карт платежной системы Mastercard доступны сервисы бесконтактной оплаты при помощи мобильного устройства: Apple Pay, Google Pay, Samsung Pay.

Узнать состояние счета своей карты можно несколькими способами:

- по телефону справочно-информационного центра банка:

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

- с помощью системы «Интернет-банк»;

- воспользовавшись сервисом «Мобильный банк»;

- в банкоматах Банка Русский Стандарт (при наличии карты и ПИН-кода);

- отправив смс-запрос (при подключенной услуге оповещения об операциях).

Также информация об операциях по карте, остатке средств, сумме задолженности и дате внесения минимального платежа также содержится в счете-выписке, который формируется ежемесячно в конце расчетного периода.

Да, дизайн можно изменить при перевыпуске карты в Интернет-банке, выбрав изображение из галереи дизайнов банка.

Для этого необходимо:

- в Интернет-банке в разделе «Карты» выбрать карту, которую хотите перевыпустить, нажать кнопку «перевыпуск карты» и перейти к заявке на перевыпуск;

- в заявке выбрать опцию «Изменить дизайн» (функция доступна для карт, по которым предусмотрен перевыпуск с изменением дизайна);

- выбрать способ изменения дизайна карты: «загрузить изображение из галереи дизайнов банка».

Дату и сумму минимального платежа по карте можно узнать несколькими способами:

- в счете-выписке;

- с помощью системы «Интернет-банк»;

- по телефону справочно-информационного центра банка 8 800 200-6-200 (звонок по России бесплатный) или по телефонам, указанным на оборотной стороне карты.

Важно помнить, что жизненные обстоятельства не отменяют обязательств взятых по кредиту. Погашая кредит вовремя, вы сохраняете свою репутацию и личное время, а также предотвращаете появление лишних расходов.

Если у вас возникли проблемы с выплатой кредита, обязательно сообщите об этом в банк по телефону:

- 8 495 748 0 748 — по Москве;

- 8 812 449 40 49 — по Санкт-Петербургу;

- 8 800 200 6 200 — для остальных регионов;

или через форму обратной связи.

Сотрудники банка обсудят с вами все возможные варианты дальнейшего погашения кредитной задолженности.

Карты Visa и Mastercard Банка Русский Стандарт, срок действия которых заканчивается в марте 2022 года или позже, теперь бессрочны.

Перевыпускать их не нужно – продление действует автоматически. Для оплаты покупок в интернете используйте реквизиты со сроком действия, который указан на карте.

В Банке Русский Стандарт два вида рассрочки:

- банковская: на покупку от 1 000 ₽ (оплата товаров и услуг) на срок по выбору клиента – 1, 3, 6, 9, 12 или 24 месяца;

- партнерская: минимальную сумму и срок определяет магазин — партнер банка.

Информация о магазинах, продающих в рассрочку, размещена на сайте банка в разделе «Рассрочка», вкладка — «Партнёры».

Кредит без процентов необходимо оформлять в магазине на каждую покупку, тратя время на заполнение анкет и ожидание кредитного решения.

Кредитная карта оформляется один раз, а рассрочка по ней подключается на любое количество покупок в пределах кредитного лимита. Без суеты, анкет и ожидания.

Оплатить покупку кредитной картой банка с рассрочкой и в течение льготного периода (до 55 дней) подключить ее в Мобильном банке, Интернет-Банке или позвонив в Call-Центр Банка.

Вам не потребуется оформлять дополнительные документы и анкеты в магазине.

Рассрочка действует по большинству кредитных карт.

На покупки, совершенные по дополнительным картам, оформить рассрочку может только держатель основной карты.

Сумма кредита, предоставленного на совершение покупки, делится на срок рассрочки.

Например, подключив рассрочку на 3 месяца на покупку стоимостью 6000 ₽, ежемесячный платеж по рассрочке составит 2000 ₽.

Если к моменту оформления рассрочки часть оплаченной покупки погашена, то оставшаяся сумма делится на срок рассрочки.

Платеж по рассрочке входит в состав ежемесячного минимального платежа по карте, который необходимо вносить своевременно.

Чтобы воспользоваться льготным периодом по другим покупкам, необходимо внести сумму для реализации льготного периода (она также включает в себя платеж по рассрочке).

Количество покупок не ограничено, главное, чтобы они подходили по минимальной и максимальной сумме.

Максимальная сумма рассрочки:

- Не более 300 000 ₽ — для карт American Express Centurion, Imperia World Elite, Imperia Infinite;

- Не более 200 000 ₽ — для остальных продуктов.

При пропуске 1-го платежа будет выставлена неустойка за несвоевременную оплату.

При пропуске 3-х платежей или последнего платежа по рассрочке все оставшиеся платежи, включая неоплаченный, перейдут в карточную задолженность, на них будут начисляться проценты по ставке, действующей по карте, и будет выставлена неустойка за несвоевременную оплату.

Заемщик, являющийся участником специальной военной операции (далее — СВО) или членом его семьи, может в соответствии с Законом № 377-ФЗ 1 обратиться в АО «Банк Русский Стандарт» (далее — Банк) с требованием об изменении условий кредитного договора, предусматривающим приостановление исполнения Заемщиком своих обязательств на Льготный период (далее — Требование).

Лица, которые вправе обратиться к Банку с Требованием:

1. Лицо, принимающие участие в СВО (далее — Военнослужащий):а) лицо, мобилизованное в Вооруженные силы Российской Федерации, или лицо, направленное для прохождения службы в войска национальной гвардии Российской Федерации на должностях, по которым предусмотрено присвоение специальных званий полиции, по мобилизации;

б) лицо, проходящее военную службу в Вооруженных силах Российской Федерации по контракту, или лицо, находящееся на военной службе (службе) в войсках национальной гвардии Российской Федерации, в воинских формированиях и органах, указанных в п. 6 ст. 1 Закона № 61-ФЗ «Об обороне», при условии участия в СВО;

в) лицо, заключившее контракт о добровольном содействии в выполнении задач, возложенных на Вооруженные силы Российской Федерации или войска национальной гвардии Российской Федерации;

г) сотрудник пограничной службы, находящимся на территории Российской Федерации и обеспечивающим проведение СВО;

2. Члены семьи Военнослужащего:

- супруг (супруга);

- несовершеннолетние дети;

- дети старше 18 лет, ставшие инвалидами до достижения ими возраста 18 лет;

- дети в возрасте до 23 лет, обучающиеся в образовательных организациях по очной форме;

- лица, находящиеся на иждивении Военнослужащего.

Военнослужащие и члены их семей могут обратиться с Требованием только в отношении кредитных договоров, которые были заключены:

- до дня мобилизации (если Военнослужащий является лицом, указанным выше в п. «а»);

- до начала участия Военнослужащего в СВО (если Военнослужащий является лицом, указанным выше в п. «б»);

- до подписания контракта о добровольном содействии в выполнении задач (если Военнослужащий является лицом, указанным выше в п. «в»).

- до дня участия Военнослужащего в обеспечении проведения СВО (если Военнослужащий является лицом, указанным выше в п. «г»)

Способы направления Требования и срок, в течение которого можно обратиться с Требованием

Требование может быть направлено в Банк одним из следующих способов:

- лично в подразделении Банка путем подачи письменного документа, составленного по форме Банка и подписанного собственноручно;

- устно по телефону Call-Центра Русский Стандарт/Службы Поддержки Клиентов Банка (при условии правильного сообщения кодов доступа);

- с использованием чата Интернет-банка или Мобильного банка путем оформления электронного документа, содержащего требование.

Обратиться к Банку с Требованием возможно в любой момент в течение времени действия кредитного договора, но не позднее 31 декабря 2025 года.

Cрок, на который предоставляется Льготный период

Льготный период составляет увеличенный на 30 дней:

- срок мобилизации Военнослужащего — если Заемщик является Военнослужащим, мобилизованным в Вооруженные силы РФ, или Военнослужащим, направленным для прохождения службы в войска национальной гвардии РФ на должностях, по которым предусмотрено присвоение специальных званий полиции, по мобилизации, или членом семьи такого Военнослужащего;

- срок участия Военнослужащего в СВО — если Заемщик является Военнослужащим (проходящим военную службу в Вооруженных силах РФ по контракту либо находящимся на военной службе в войсках национальной гвардии РФ, в воинских формирования и органах, указанных п. 6 ст. 1 Закона № 61-ФЗ «Об обороне») или членом семьи такого Военнослужащего;

- срок, на который Военнослужащий заключил контракт о добровольном содействии в выполнении задач, возложенных на Вооруженные силы РФ или войска национальной гвардии РФ — если Заемщик является Военнослужащим, заключившим такой контракт, или членом семьи такого Военнослужащего;

- срок участия Военнослужащего в обеспечении проведения СВО, если Заемщик является Военнослужащим пограничной службы, обеспечивающей проведение СВО, или членом семьи такого Военнослужащего.

Льготный период продлевается на период нахождения Заемщика, являющегося Военнослужащим в больницах на излечении от увечий или заболеваний, полученных при выполнении задач в ходе проведения СВО, а также на период, пока Военнослужащий признан безвестно отсутствующим.

Порядок начисления и уплаты процентов и иных платежей при предоставлении Льготного периода

В течение срока действия Льготного периода:

- Банк начисляет проценты за пользование кредитом, обязательства по которому не обеспечены ипотекой, по процентной ставке, равной двум третям от рассчитанного и опубликованного Банком России соответствии с Законом № 353-ФЗ «О потребительском кредите (займе)» среднерыночного значения полной стоимости потребительского кредита (займа) в процентах годовых, установленного на день направления Требования, но не выше процентной ставки, предусмотренной условиями кредитного договора, действовавшими до установления Льготного периода;

- Банк начисляет проценты за пользование кредитом, обязательства по которому обеспечены ипотекой, по процентной ставке, установленной кредитным договором;

- уплата Заемщиком процентов и иных платежей приостанавливается.

Если в рамках кредитного договора применяется льготный период кредитования (беспроцентный период), то такой льготный период кредитования в соответствии с кредитным договором прекращает свое действие в течение Льготного периода.

Заемщик вправе в любой момент времени в течение Льготного периода досрочно погасить сумму (часть суммы) кредита (займа) без прекращения Льготного периода. При этом платежи, уплачиваемые Заемщиком в течение Льготного периода, направляются Банком прежде всего в счет погашения обязательств Заемщика по основному долгу.

Сумма процентов за пользование кредитом, начисленная до начала и в течение Льготного периода, а также сумма неустойки, начисленной до начала Льготного периода, подлежат уплате Заемщиком Банку в соответствии с графиком платежей, направляемым Заемщику не позднее 5 дней после окончания Льготного периода.

С 06.04.2024 по кредитным договорам, заключенным с Военнослужащими (за исключением договоров, обеспеченных ипотекой, и договоров, в рамках которых до 06.04.2024 был установлен Льготный период и обязательства Военнослужащего были прекращены, в том числе погашена задолженность), начисленные в течение Льготного периода проценты не уплачиваются, при этом если по кредитному договору с Военнослужащим были уплачены проценты, начисленные в течение Льготного периода, то Банк направит такие денежные средства на погашение кредита и иной задолженности по такому договору.

Перечень документов, подтверждающих указанные в Законе № 377-ФЗ обстоятельства, которые могут быть представлены Банку

К документам, подтверждающим участие Военнослужащего в СВО, относятся:

- повестка из военного комиссариата с информацией о мобилизации;

- выданный военным комиссариатом отрывной талон (извещение) для работодателя о приостановлении действия трудового договора в связи с призывом на военную службу по мобилизации или в связи с заключением контракта;

- документ от работодателя, подтверждающий факт приостановление трудового договора в связи с мобилизацией или в связи с заключением контракта;

- документ от военного комиссариата, подтверждающий прохождение военной службы;

- контракт о добровольном содействии в выполнении задач, возложенных на Вооруженные Силы РФ или войска национальной гвардии РФ;

- контракт о прохождении срочной военной службы;

- контракт о прохождении службы в войсках национальной гвардии РФ или в спасательных воинских формированиях федерального органа исполнительной власти, уполномоченного на решение задач в области гражданской обороны или в Службе внешней разведки Российской Федерации или в органах федеральной службы безопасности или в органах государственной охраны или в органах военной прокуратуры или в военных следственных органах Следственного комитета Российской Федерации или в федеральном органе обеспечения мобилизационной подготовки органов государственной власти Российской Федерации;

- выписка из приказа командира части военной части;

- выписка из приказа военного комиссара о призыве на военную службу по мобилизации в Вооруженные силы Российской Федерации;

- иные документы, подтверждающие участие в СВО.

К документам, подтверждающим статус Заемщика как члена семьи Военнослужащего, относятся:

- свидетельство о заключении брака;

- свидетельство о рождении;

- свидетельство об усыновлении (удочерении);

- справка, подтверждающая факт установления инвалидности и выданная уполномоченным органом государственной власти;

- справка с места учебы, подтверждающая обучение по очной форме обучения;

- акт органа опеки и попечительства, подтверждающий назначение Военнослужащего опекуном или попечителем, решение суда об установлении факта нахождения Заемщика на иждивении Военнослужащего;

- иные документы.

Основания для отказа в удовлетворении Требования и предоставлении Льготного периода

Основанием для отказа в удовлетворении Требования и в предоставлении Заемщику Льготного периода является несоответствие такого Требования положениям ч.ч. 1, 2 ст. 1 Закона № 377-ФЗ (в том числе если Заемщик не является Военнослужащим или членом семьи Военнослужащего либо если Требование заявлено не в пределах срока, в течение которого Заемщик вправе обратиться с Требованием).

Также если Заемщик по запросу Банка не предоставил до окончания Льготного периода документы, подтверждающие участие Военнослужащего в СВО, либо такие документы не соответствуют установленным законодательством Российской Федерации требованиям, то Льготный период считается не установленным.

Основания прекращения обязательств по заключенным кредитным договорам

В случае гибели Военнослужащего, если он погиб при выполнении задач в период проведения СВО либо позднее указанного периода, но вследствие увечья или заболевания, полученных при выполнении задач в ходе проведения СВО, или в случае объявления судом Военнослужащего умершим, а также в случае признания Военнослужащего инвалидом I группы в порядке, установленном законодательством Российской Федерации, обязательства Заемщика по кредитному договору, являющегося таким Военнослужащим или членом семьи такого Военнослужащего, прекращаются.

Данное условие распространяется на ситуации, которые возникли с 24 февраля 2022 года.

Если у Вас остались вопросы, позвоните по телефону 8-800-200-6-200

1 Закон № 377-ФЗ — Федеральный закон от 07.10.2022 № 377-ФЗ «Об особенностях исполнения обязательств по кредитным договорам (договорам займа) лицами, призванными на военную службу по мобилизации в Вооруженные Силы Российской Федерации, лицами, принимающими участие в специальной военной операции, а также членами их семей и о внесении изменений в отдельные законодательные акты Российской Федерации».

Льготный период по Закону № 353-ФЗ

Если вы испытываете затруднения при погашении обязательства по кредиту(-ам), вы вправе обратиться в АО «Банк Русский Стандарт» (далее — Банк) с требованием (далее — Требование) о предоставлении льготного периода (далее — Льготный период), предусмотренного Федеральным законом от 21.12.2013 № 353-ФЗ (далее — Закон № 353-ФЗ), предусматривающим изменение условий договора потребительского кредита (далее — Договор).

Для кредитов, обязательства по которым не обеспечены ипотекой:

При предоставлении Льготного периода исполнение вами обязательств по Договору на Льготный период приостанавливается.

Условия обращения с Требованием (при одновременном соблюдении следующих условий):

1. Вы находитесь в трудной жизненной ситуации по одному из следующих оснований:

- ваш среднемесячный доход, рассчитанный за 2 месяца, предшествующие месяцу обращения с Требованием, снизился более чем на 30 процентов по сравнению с вашим среднемесячным доходом, рассчитанным за 12 месяцев, предшествующих месяцу обращения с Требованием (далее — Основание 1); или

- вы проживаете в жилом помещении, находящемся в зоне чрезвычайной ситуации, нарушены условия вашей жизнедеятельности и вами утрачено имущество в результате чрезвычайной ситуации федерального, межрегионального, регионального, межмуниципального или муниципального характера (далее — Основание 2). Вы вправе обратиться в Банк с Требованием по Основанию 2 только в течение 60 дней со дня установления факта наступления такого основания.

2. Сумма предоставленного вам кредита по Договору (для договоров без лимита кредитования) не превышает:

- 1 600 000 рублей, если обязательства по Договору были обеспечены залогом транспортного средства;

- 450 000 рублей — в иных случаях.

Сумма лимита кредитования (для договоров с лимитом кредитования) не превышает:

- 1 600 000 рублей, если обязательства по Договору были обеспечены залогом транспортного средства;

- 150 000 рублей — в иных случаях.

Сумма основного долга на момент предоставления Требования (для договоров с лимитом кредитования, включая кредитные карты) не превышает 150 000 рублей.

3. Банком по Договору ранее не предоставлялся Льготный период по Основанию 1 (если в полученном Банком Требовании указано Основание 1) или по Основанию 2 (если в полученном Банком Требовании указано Основание 2). Льготный период может быть предоставлен в рамках Договора один раз по Основанию 1 и один раз по Основанию 2.

Если Вы проживаете на территории Курской области, Белгородской области или Брянской области и до 13.08.2024 Вам уже был предоставлен Льготный период по Основанию 2, который прекратил действие, то после 13.08.2024 Льготный период по Основанию 2 может быть предоставлен Вам второй раз.

4. Банком по Договору ранее не предоставлялся льготный период по Федеральному закону от 03.04.2020 № 106-ФЗ.

Если Вы проживаете на территории Курской области, Белгородской области или Брянской области и до 13.08.2024 Вам уже был предоставлен льготный период по Федеральному закону от 03.04.2020 № 106-ФЗ, то после 13.08.2024 Вам может быть предоставлен Льготный период по Основанию 2 по Закону № 353-ФЗ.

5. На момент предоставления Требования по Договору не действует льготный период по Федеральному закону от 07.10.2022 № 377-ФЗ.

6. На день получения Требования отсутствует вступившее в силу постановление (акт) суда о признании обоснованным заявления о признании вас банкротом и введении реструктуризации долгов или о признании вас банкротом и введении реализации имущества гражданина, в Едином федеральном реестре сведений о банкротстве отсутствуют сведения о признании вас банкротом, по Договору отсутствует вступившее в силу постановление (акт) суда об утверждении мирового соглашения по предъявленному Банком исковому требованию о взыскании с вас задолженности (об обращении взыскания на предмет залога, обеспечивающего исполнение обязательств по Договору) и (или) о расторжении Договора либо вступившее в силу постановление (акт) суда о взыскании с вас задолженности (об обращении взыскания на предмет залога, обеспечивающего исполнение обязательств по Договору) и (или) о расторжении Договора;

7. К Требованию приложены документы, подтверждающие ваше нахождение в трудной жизненной ситуации, и согласие залогодателя (если исполнение обязательств по Договору обеспечено залогом).

8. На день получения Требования Банком не предъявлен исполнительный документ, не обращено взыскание на предмет залога, обеспечивающего исполнение обязательств по Договору.

9. Соблюдаются все условия, указанные в статье 6.1-2 Закона № 353-ФЗ.

Способы направления Требования:

- лично в подразделении Банка путем подачи письменного документа, составленного по форме Банка и подписанного собственноручно;

- с использованием чата интернет-банка или мобильного банка путем оформления электронного документа, содержащего Требование;

- путем направления Требования по почте заказным письмом с уведомлением о вручении.

Длительность Льготного периода:

Длительность Льготного периода определяется в Требовании и не может быть более 6-ти месяцев. Если в Требовании не определена длительность Льготного периода, то Льготный период считается равным 6-ти месяцам.

Дата начала Льготного периода определяется в Требовании и не может быть ранее даты направления Требования, уменьшенной на один месяц. Для Договора с лимитом кредитования дата начала Льготного периода не может быть ранее даты направления Требования. Если в Требовании не определена дата начала Льготного периода, то такой датой считается дата направления Требования.

Документы, подтверждающих нахождение в трудной жизненной ситуации:

По Основанию 1:

- справка о полученных физическим лицом доходах и удержанных суммах налога;

- справка о состоянии расчетов (доходах) по налогу на профессиональный доход;

- книга учета доходов и расходов и хозяйственных операций индивидуального предпринимателя;

- книга учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения;

- книга учета доходов индивидуального предпринимателя, применяющего патентную систему налогообложения;

- книга учета доходов и расходов индивидуальных предпринимателей, применяющих систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог).

Указанные документы должны быть составлены по формам, утвержденным ФНС РФ, и должны быть представлены за текущий год и год, предшествующий обращению с Требованием.

Если в период, за который представляются документы, вы осуществляли и (или) осуществляете виды деятельности, в отношении которых применяются разные режимы налогообложения, документы представляются в отношении доходов от всех таких видов деятельности.

Если вы находитесь в отпуске по уходу за ребенком, также можете представить выданную работодателем справку о заработной плате в совокупности с документами, подтверждающими нахождение в отпуске по уходу за ребенком.

По Основанию 2:

Документы об установлении фактов вашего проживания в жилом помещении, находящемся в зоне чрезвычайной ситуации, нарушения условий вашей жизнедеятельности и утраты вами имущества в результате чрезвычайной ситуации федерального, межрегионального, регионального, межмуниципального или муниципального характера, выдаваемые органами местного самоуправления, наделенными Федеральным законом от 21 декабря 1994 года N 68-ФЗ «О защите населения и территорий от чрезвычайных ситуаций природного и техногенного характера» полномочиями по установлению таких фактов.

Основания для отказа в удовлетворении Требования и предоставлении Льготного периода:

Основанием для отказа в удовлетворении Требования и в предоставлении Льготного периода является несоблюдение одного или нескольких указанных выше Условий обращения с Требованием.

Для кредитов, обязательства по которым обеспечены ипотекой:

При предоставлении Льготного периода исполнение обязательств по Договору на Льготный период приостанавливается либо платежи по Договору уменьшаются.

Условия обращения с Требованием (при одновременном соблюдении следующих условий):

1. Вы находитесь в Трудной жизненной ситуации по одному из следующих оснований:

Основание 1:

- вы зарегистрированы в качестве безработного гражданина, который не имеет заработка, в органах службы занятости в целях поиска подходящей работы либо прекратился ваш трудовой договор или служебный контракт, и при этом вам назначена страховая пенсия по старости; или

- вы признаны инвалидом и вам установлена федеральными учреждениями медико-социальной экспертизы I или II группы инвалидности; или

- вы временно нетрудоспособны сроком более 2-х месяцев подряд; или

- снизился ваш среднемесячный доход, рассчитанный за 2 месяца, предшествующих месяцу обращения с Требованием, более чем на 30 процентов по сравнению с Вашим среднемесячным доходом, рассчитанным за 12 месяцев, предшествующих месяцу обращения с Требованием, если при этом размер среднемесячных выплат в соответствии с Договором за 6 месяцев, следующих за месяцем обращения с Требованием, превышает 50 процентов от вашего среднемесячного дохода, рассчитанного за 2 месяца, предшествующих месяцу обращения с Требованием; или

- увеличилось количество лиц, находящихся на вашем иждивении (несовершеннолетних членов семьи, и (или) членов семьи, признанных инвалидами I или II группы в порядке, установленном законодательством Российской Федерации, и (или) лиц, находящихся под вашей опекой или попечительством), по сравнению с количеством указанных лиц, находившихся на вашем иждивении на день заключения Договора, с одновременным снижением вашего среднемесячного дохода, рассчитанного за 2 месяца, предшествующих месяцу обращения с Требованием, более чем на 20 процентов по сравнению с вашим среднемесячным доходом, рассчитанным за календарный год, предшествующий году, в котором увеличилось количество лиц, находящихся на вашем иждивении, если при этом размер среднемесячных выплат в соответствии с условиями Договора за 6 месяцев, следующих за месяцем обращения с Требованием, превышает 40 процентов от вашего среднемесячного дохода, рассчитанного за 2 месяца, предшествующих месяцу обращения с Требованием.

Основание 2:

Вы проживаете в жилом помещении, находящемся в зоне чрезвычайной ситуации, нарушены условия вашей жизнедеятельности и вами утрачено имущество в результате чрезвычайной ситуации федерального, межрегионального, регионального, межмуниципального или муниципального характера (далее — Основание 2). Вы вправе обратиться в Банк с Требованием по Основанию 2 только в течение 60 дней со дня установления факта наступления такого основания.

2. Сумма предоставленных по Договору кредитов не превышает 15 000 000 рублей.

3. Ранее не предоставлялся Льготный период по Договору (вне зависимости от перехода прав (требований) по Договору к другому кредитору), а также по первоначальному договору потребительского кредита, прекращенному в связи с заключением с вами Договора, обязательства по которому были обеспечены тем же предметом ипотеки, что и обязательства по Договору: по Основанию 1 (если в Требовании указано Основание 1): или по Основанию 2 (если в Требовании указано Основание 2). Льготный период может быть предоставлен в рамках Договора один раз по Основанию 1 и один раз по Основанию 2.

Если Вы проживаете на территории Курской области, Белгородской области или Брянской области и до 13.08.2024 Вам уже был предоставлен Льготный период по Основанию 2, который прекратил действие, то после 13.08.2024 Льготный период по Основанию 2 может быть предоставлен Вам второй раз.

4. Предметом ипотеки, обеспечивающим обязательства по Договору, является жилое помещение, являющееся единственным пригодным для вашего постоянного проживания. При этом не учитывается ваше право на владение и пользование иным жилым помещением, находящимся в общей собственности, если соразмерная его доле общая площадь иного жилого помещения не превышает норму предоставления площади жилого помещения, установленную в соответствии с частью 2 статьи 50 Жилищного кодекса Российской Федерации.

5. На день получения Требования по Договору не действует льготный период по Федеральному закону от 03.04.2020 № 106-ФЗ.

Если Вы проживаете на территории Курской области, Белгородской области или Брянской области и до 13.08.2024 Вам уже был предоставлен льготный период по Федеральному закону от 03.04.2020 № 106-ФЗ, то после 13.08.2024 Вам может быть предоставлен Льготный период по Основанию 2 по Закону № 353-ФЗ.

6. На день получения Требования по Договору не действует льготный период по Федеральному закону от 07.10.2022 № 377-ФЗ.